第三十二篇:期权策略篇之“保险策略(二)”

到期日当X股票出现不同价格时,李先生的股票和期权头寸各自损益将出现不同情形(以下损益为每股损益,单位:元)

| 到期日股价 | 股票头寸的损益(成本为13.9元) | 认沽期权头寸的损益(行权价14元,权利金0.15元) | 总损益 |

|---|---|---|---|

|

8

|

=8-13.9=-5.9

(下同)

|

=14-8-0.15=5.85

(下同)

|

-0.05

|

|

9

|

-4.9

|

+4.85

|

-0.05

|

|

10

|

-3.9

|

+3.85

|

-0.05

|

|

11

|

-2.9

|

+2.85

|

-0.05

|

|

12

|

-1.9

|

+1.85

|

-0.05

|

|

13

|

-0.9

|

+0.85

|

-0.05

|

|

14

|

+0.1

|

-0.15(此时股价≥行权价,李先生将不行权,损失权利金,下同)

|

-0.05

|

|

14.05

|

+0.15

|

-0.15

|

0

|

|

15

|

+1.1

|

-0.15

|

+0.95

|

|

16

|

+2.1

|

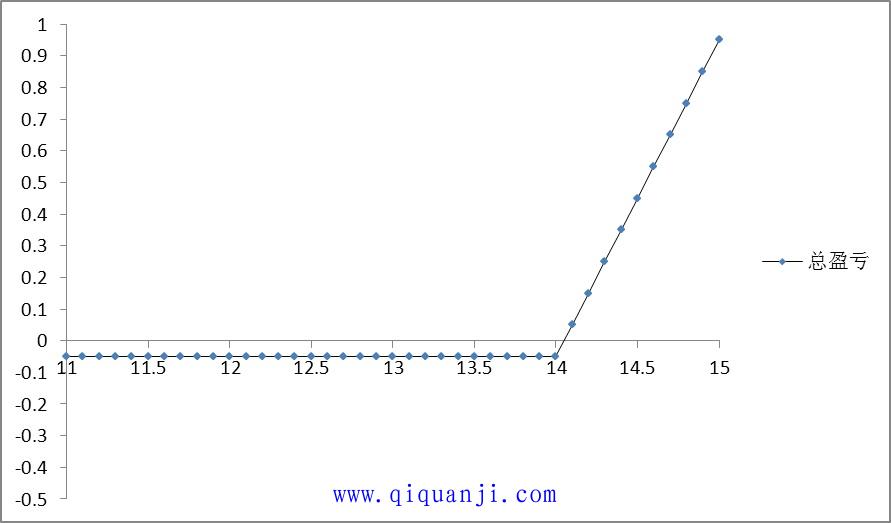

根据上述表格,我们可以得到策略的损益图如下图所示(为了简单起见,分析和计算均忽略了交易成本和分红等情况)。

李先生通过保护性买入认沽策略,每股最大的亏损为0.05元,最大的盈利理论上是无限的,若不考虑交易成本,则该策略的盈亏平衡点为14.05元/股(即:13.90元+0.15元)。如果股价高于14.05元,李先生的组合头寸就开始出现盈利,股价涨得越多,盈利也越多;如果股价低于14.05元,李先生的这一策略就开始出现亏损,但是并不是“跌的越多、损失越多”,而是在跌破14元行权价以后,无论股价如何下跌,每股亏损已锁定在0.05元。

因此,保护性买入认沽策略的盈亏平衡点和最大亏损分别为:

盈亏平衡点=购买股票时的价格+认沽期权的权利金;

投资者的最大亏损额=认沽期权的行权价-(购买股票时的价格+认沽期权的权利金)。

投资者或许会问,在实战操作中,应该在哪些情景下使用保护性买入认沽策略呢?接下来我们将列举常用的几种使用场景。

场景一:王先生持有10000份180ETF,当初的买入价格为1.910元/份。由于王先生同时参与了融资融券业务,在融资业务上已经把180ETF作为了可充抵保证金证券,因此该基金份额无法卖出。王先生担心在这段质押期内,180ETF的价格会出现下跌。

此时,他可以使用保护性买入认沽策略。

假设目前市场上有一份行权价为1.9元/份的近月认沽期权“180ETF沽4月1900”,权利金大约为0.037元/份,合约单位为10000。

那么王先生可以以370元的成本买入一张“180ETF沽4月1900”合约,其中370元等于每股权利金0.037元乘以合约单位10000。

根据公式,我们便可推知王先生的最大亏损=[行权价格(即1.900元)-ETF买入成本(即1.910元)-认沽期权权利金(即0.037元)]*10000=-470元,表明最大亏损额为470元;

盈亏平衡点=ETF买入成本(即1.910元)+认沽期权权利金(即0.037元)=1.947元。

由此,王先生就不必担心180ETF在质押期内可能出现的下跌。同时,如果180ETF价格上涨,王先生仍然可以获益。

场景二:沈先生长期看好X股票股价,想买入1000股,但他担心短期受到大盘的拖累或黑天鹅事件的影响导致股价下跌。

此时他也可以使用保护性买入认沽策略。

假设目前市场上X股票为每股39元,有一份行权价为37.50元/股的近月认沽期权“X股票沽4月3750”,权利金大约为0.59元/股,合约单位为1000。

那么沈先生的操作是:以39000元的成本买入1000股股票,同时以590元的成本买入一张“X股票沽4月3750”合约,其中590元等于每股权利金0.59元乘以合约单位1000。

根据公式,我们可以推知沈先生的最大亏损额为2090元,盈亏平衡点为39.59元。同样,沈先生也无需担心X股票短期可能出现的下跌。

场景三:袁先生持有5000股Y股票(买入价为每股14元),他得知该公司将在一个月内分红。为了获得此次股息和红利,袁先生打算在今后一个月内继续持有该股票,可是他又不想因股价下跌而蒙受市值上的损失。

假设目前市场上有一份行权价为14元/股的近月认沽期权“Y股票沽4月1400”,权利金大约为0.35元/股,合约单位为5000。

那么袁先生可以以1750元的成本买入一张该合约,此时袁先生的最大亏损额为1750元,盈亏平衡点为14.35元。

有了这样的操作,袁先生可以安心地持有股票以获得股息和红利。在期权到期日,如果股价低于14元,而且不管跌得多低,袁先生都可以将股票以14元的固定价格(即期权的行权价)卖给期权的义务方。相反,如果到期日股价高于14元,那么袁先生在得到股息和红利的同时,还可以获得股票上涨的收益。为获得这样的“保障”,袁先生付出了1750元的“保费”。

场景四:许先生以1.480元/份的价格买入了10000份50ETF,目前该ETF已经涨到了1.550元/份。这时,许先生担心如果卖出后价格继续上涨,他会为此而感到后悔;如果不卖出,又担心价格回落。他希望既能锁定现有收益,又能保留潜在收益。

面对许先生这一投资需求,保护性买入认沽策略可能比较适合。假设目前市场上有一份行权价为1.550元/份的近月认沽期权“50ETF沽4月1550”,权利金大约为0.02元/份,合约单位为10000。

那么许先生以200元的成本买入一张合约。如果50ETF跌破1.550元,不管跌的多低,许先生都可以以每份1.550元的价格卖出手中的50ETF,扣除买入ETF的成本以及期权权利金的成本,我们便可推知他的收益至少为500元,即(1.550-1.480-0.02)*10000。如果50ETF继续上涨,许先生可以仍然享受ETF价格上涨的收益。

总结而言,保护性认沽策略可以为投资者在短期难以出售手中股票,或犹豫在上涨时是否卖出持有股票的情况下,提供一种既避免下跌损失、又保留上涨收益的选择。当然,这一策略的使用还需要注意几个问题,我们将在下一篇中介绍。

原文链接:https://www.qiquanji.com/post/237.html

本站声明:网站内容来源于网络,如有侵权,请联系我们,我们将及时处理。

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。