第80页

-

第三十二篇:期权策略篇之“保险策略(二)”

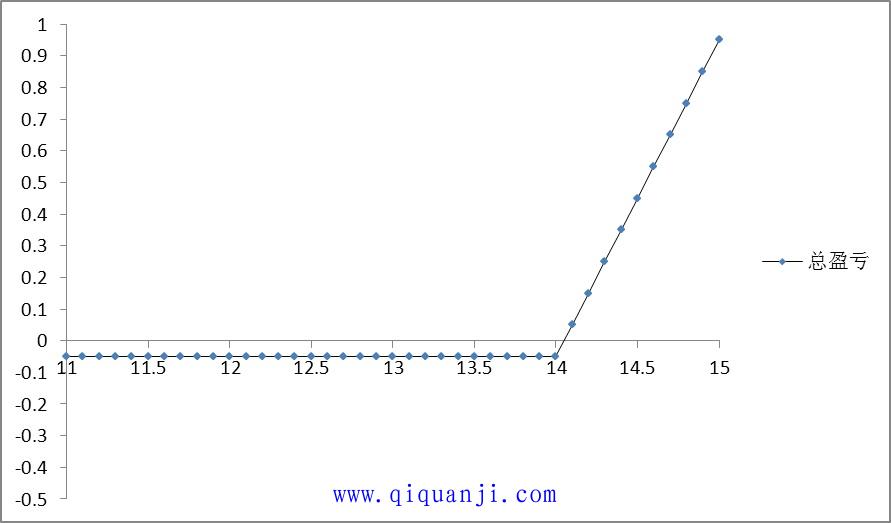

到期日当X股票出现不同价格时,李先生的股票和期权头寸各自损益将出现不同情形(以下损益为每股损益,单位:元) 到期日股价 股票头寸的损益(成本为13.9元) 认沽期权头寸的损益(行权价14元,权利金0.15元) 总损益 8 =8-13.9=-5.9 (下同) =14-8-0.15=5....

-

第三十五篇:认识股票期权合约

您还可以通过上交所股票期权投教专区(http://edu.sse.com.cn/option)、“上交所发布”和“上交所期权一点通”微信公众订阅号,获取更多、更丰富的股票期权学习资料。 一、什么是期权? “期”表示未来,“权”表示权利,期权合约就是一份代表未来权利的合约。它的买方通过支付一笔权利金,获得了在未来以某个价格买入或卖出某种资产的权利;而它的卖方则收取买方所付的权利金,承担着必须卖出或者买入的义务。 例如:王先生支付了1元钱,获得了在1个月后以10元买入1股股票ABC的权利,其中王先...

-

第三十三篇:期权策略篇之“保险策略(三)”

1. 保险策略对什么样的投资者具有吸引力? 这一策略可能对两类投资者而言更为需要。第一类投资者是不想卖出股票的长期持有者,他们可以运用认沽期权的保护来限制短期内可能下跌而导致的亏损。第二类投资者是在买入股票时举棋不定、生怕自己错买的投资者,他们往往希望有某种“保险”,以防看错个股的走向。 2.简单地直接买入股票与保险策略孰优孰劣? 这个问题没有肯定的答案,这就好比我们是否要为自己的财产买一份保险一样,更多地取决于投资者自身的风险偏好程度和对市场判断的自信程度。如果投资者对自己买入的股票十分有信...

-

第三十四篇:了解股票期权合约的运作

对新增股票期权合约品种进行合约新挂。包括认购、认沽,四个到期月份(当月、下月及最近的两个季月),五个行权价(1个平值、2个实值、2个虚值)组合共40个期权合约。 二、 什么情况下会加挂股票期权合约? 股票期权合约加挂分为到期加挂、波动加挂、调整加挂三种情况。 到期加挂是指当月合约到期摘牌时,需要挂牌新月份合约,以保证场上合约有四个到期月份。 例如: 2014年12月24日,当日合约有2014年12月、2015年1月、3月及6月四个到期月份的合约。2014年12月24日末,2014年12月...

-

第三十七篇:股票期权的投资者适当性管理

在境外成熟市场,期权交易实行投资者适当性管理是普遍做法。为了维护市场的公平、公正,成熟市场设计了一系列制度来保护投资者权益,投资者适当性就是其中的一项基础性制度。以美国为例,根据投资者知识水平、资产状况和投资经验等不同,有的经纪商把股票期权投资者的交易权限分为五个等级。比如,第一级交易权限只能进行备兑开仓,第二级交易权限可以买入期权,或在100%现金担保时卖出认沽期权,第三级交易权限可以进行净支出权利金的价差交易(类似期权的买方),第四级交易权限可以进行净收入权利金的价差交易(类似期权的卖方),第五级交易权限可...

-

第三十六篇:股票期权对个人投资者的用途

一般来说,期权具有管理投资风险、满足不同风险偏好投资者需求、发现价格和提升标的物流动性的经济功能。对个人投资者而言,股票期权的用途主要包括以下五个方面: ●为持有的标的资产提供保险 当投资者持有现货股票,并想规避股票价格下行风险时,可以买入认沽期权作为保险。 例如,小王持有10000股现价42元的甲股票,买入2张行权价格为40元的认沽期权,合约单位为5000。当股价上涨时,小王可以选择不行权,从而保留了股票的上涨收益,当股价跌破40元时,小王可以行使期权以40元/股的价格卖出所持有的股票,从而...

-

第三十八篇:期权策略篇之“方向性策略(一)”

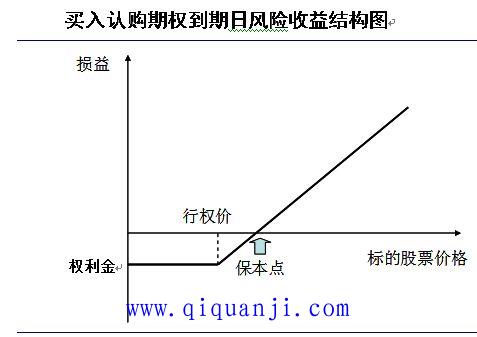

【编者按】方向性策略是投资者最常用的期权策略之一。相比较直接买入或卖出股票,期权的方向性策略更加灵活多样,但是如果考虑到期权价值非线性、时间价值损耗、杠杆可变等因素,交易期权要比交易股票复杂得多,需要投资者对期权属性、策略适用条件以及实施步骤等有深入的了解。从本篇开始,我们将以买入认购期权为例,介绍期权方向性交易的基本原理和基本步骤。 方向性策略的基本原理是什么? 买入认购期权是四种基本期权投资策略之一,投资者相当于花费权利金购买了“到期日买入相应股票”的权利,标的股票价格越高对投资者越有利,期权价...

-

第三十九篇:期权策略篇之“方向性策略(二)”

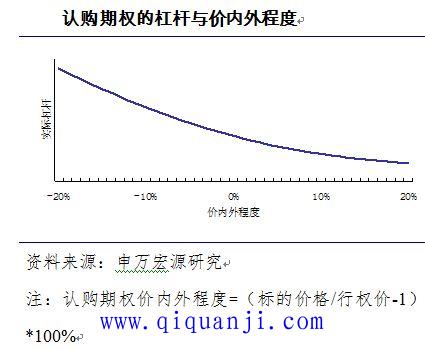

如何选择期权合约? 同一标的股票有不同到期日和不同行权价的多个期权合约,那么,在使用方向性策略时,投资者如何选择合适的合约呢?概括而言,要考虑流动性、剩余期限、杠杆等多种因素。 流动性 流动性的高低是选择期权需要考虑的重要因素,流动性越低,冲击成本越高,尤其是资金规模较大的投资者应尽量避免选择流动性差的期权合约。同一标的期权合约数量众多,通常平值期权附近、剩余期限较短的期权合约流动性较好,实值或虚值程度较高的合约流动性通常不足。投资者可以根据未平仓合约数量来判断一个合约流动性的高低,通常,持仓...

-

第四十篇:期权策略篇之“方向性策略(三)”

前面我们介绍了方向性策略的基本原理、投资者应关注的问题等,接下来,通过一个案例,解读一下该策略的使用方法。 假设:8月20日,甲股票的价格为35元,其前5个月的价格走势如下图所示 甲股票价格走势图 资料来源:申万宏源研究 第一步:对标的股票走势给出趋势性判断。 假设投资者基于如下三个理由判断甲股票在未来两周内将上涨至40元左右: 其一,上市公司基本面较好,市场看好标的股价的走势; 其二,技术面有向上突破的趋势; 其三,公司有利好消息。 第二步:选择合适的...

-

关于发布《上海证券交易所期权全真模拟交易合约标的择选办法》的通知

期权全真模拟交易参与人: 为做好期权全真模拟交易中期权合约标的择选工作,保障合约标的择选的客观、公正和公开,本所制定了《上海证券交易所期权全真模拟交易合约标的择选办法》。现予以发布。 特此通知 附件1: 上海证券交易所期权全真模拟交易合约标的择选办法 附件2: 上海证券交易所期权全真模拟交易合约标的择选专家委员会委员名单 上海证券交易所期权工作小组 2013年12月18日 原文链接:https://www.qiquan...

最新留言

说:asdasd

2023-05-26 10:48:03说:I

2023-04-07 09:22:25说:2366

2023-03-30 09:40:21说:1

2023-03-30 09:40:16说:6

2023-03-03 17:48:00说:发的太多人

2023-02-27 15:34:13说:1

2023-02-02 19:12:01说:我靠

2023-01-26 10:55:41