第79页

-

第二十一篇:期权风险篇之“行权交割风险”

行权交割风险,是指投资者自身无法在规定的时限内备齐足额的现金或现券,或者交易对手方未能履行约定的义务,导致未能行使约定权利而造成潜在经济损失的风险。此外,行权交割后标的证券价格波动也会给行权收益带来不确定性。 例如,投资者买入1张X股票的认购期权(合约乘数为1000),3个月后有权按10元/股买入1000股X股票。3个月后,如果X股票价格上涨到15元/股,那么投资者可以执行认购期权,即支付10000元现金,以10元/股买入1000股X股票,再以15元/股的价格卖出,从而获利5000元。但是如果投资者不...

-

第二十三篇:期权策略篇之“投资前准备(一)”

对于国内大部分投资者而言,期权是一个崭新的名词,投资者要想参与股票期权投资,就需要经历一个循序渐进的过程:首先要学习期权的相关知识,对期权有相对全面的了解;接下来可以参与全真模拟交易,熟悉期权的交易系统和交易方式。当然,在正式参加交易前,还要参加适当性评估,了解自己是否适合参与期权交易,继而才能获得相应的交易权限。 学习期权知识,了解期权风险 要想参与期权交易首先必须认识期权,在这里我们一起来回顾一下期权的基本概念和特征。 期权,用通俗的语言来解释就是未来的权利。权利是期权最主要的特征,投...

-

第二十四篇:期权策略篇之“投资前准备(二)”

期权投资的魅力之一在于能够通过买入、卖出认购/认沽期权这四种基本策略,组合出千变万化的收益可能,给投资者提供了更大的投资灵活性。期权策略的学习,将为投资者根据自己的市场预期和投资需求用好期权提供帮助。在介绍常见策略之前,投资者需要做好以下认识准备。 首先,投资者应该熟练掌握期权的几个特性,带着这些基本意识去学习策略。 与股票和期货不同,期权是一种非线性金融衍生品,即期权价值与标的资产的价格并不是简单的比例关系,投资者需要熟悉期权的风险收益结构,熟悉期权的四种基本头寸。 期权除了内在价值还有...

-

第二十五篇:期权策略篇之“备兑开仓精讲(一)”——基本原理与构建

相对而言,备兑开仓的风险较小,易于理解掌握,是基本的期权投资入门策略,可以使投资者熟悉期权市场的基本特点,由易到难,逐步进入期权市场交易。从境外成熟市场经验看,备兑开仓也是应用最为广泛的期权交易策略之一,可以增强持股收益,相当于降低了持股成本,增强了股票的投资吸引力。 一、备兑开仓的基本原理是什么 备兑开仓是指在中长期内购买(或拥有)股票,同时为了获取收入,定期卖出认购期权。这相当于持有股票来获取租金,具有降低持有持股成本的效果。 当投资者备兑卖出认购期权(一般来说是卖出轻度虚值认购期权,即行...

-

第二十六篇:期权策略篇之“备兑开仓精讲(二)”——实例损益分析

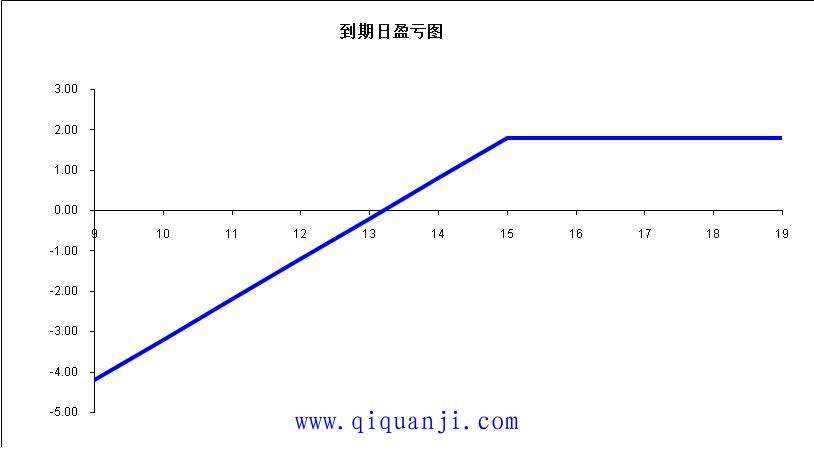

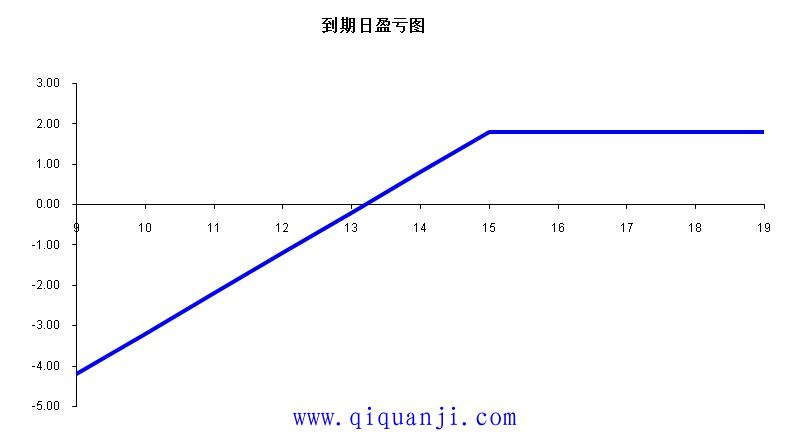

1.股票价格上涨,到期日股价达到或者超过行权价格15元 如图1所示,当甲股票价格达到或者超过15元(期权的行权价格)时,王先生均可以获得最大潜在利润,即1.81元。这是因为,如果在期权到期日股票高于15元的行权价格,认购期权将会处于实值状态,其持有者会行权,王先生作为认购期权的出售者,将会被指派行权,因此,王先生的股票会以15元的价格出售。结果他获得的利润是1.81元,这个利润是权利金0.81元加上股票所得1元计算出来的。需提醒投资者注意的是,无论股票价格涨得如何高,如果备兑卖出的认购期权被指派,股票就会...

-

第二十七篇:期权策略篇之“备兑开仓精讲(三)”——收益的基本指标

备兑卖出认购期权有两个基准指标,可以帮助投资者进行对比分析,一个是静态回报率,一个是或有行权回报率。 1.静态回报率 所谓静态回报率,是指假设在期权到期日时股票的价格没有发生变化,且卖出的认购期权没有被指派执行的情况下,备兑卖出认购期权的年化收益率。 具体计算公式为:收入/净投资成本×年化因子 收入是指卖出认购期权所获得的权利金和收取的股利之和。在买股票的例子中,如果到期日股价仍然为14元,王先生的收入就是0.81元(为了方便计算,此处暂不考虑手续费及期权存续期间的股票分红收益)。 ...

-

第二十八篇:期权策略篇之“备兑开仓精讲(四)”——六要诀与四个误区

一、备兑开仓六要诀 首先,投资者选取的股票是满意的标的股票或ETF。 备兑卖出认购期权的投资和风险主要取决于标的本身,因此,运用备兑卖出认购期权策略的前提是投资者愿意持有标的,并且看好标的走势,即投资者预期在卖出期权的到期日,标的股票或ETF不会有大的下跌。 其次,选择波动适中的股票。 如果股票波动大,虽然期权的价格会高些,收取的期权权利金多,但波动大意味着较大风险:如果涨幅较高(超出行权价),卖出的认购期权被行权,需按行权价卖出股票,不能享有股价上涨带来的更多收益;如果下跌,备兑策略仅...

-

第二十九篇:期权策略篇之“备兑开仓精讲(五)”——策略调整

下面就为大家介绍一下,当投资者预期发生不同变化的时候,最常用的两种做法。首先是向上转仓。 一、适用情形 向上转仓的具体应用场景是:在备兑开仓后、期权到期日前,由于标的证券价格上涨幅度超过原有预期,而且投资者也认为这种涨势将持续至期权到期日。在这种情况下,如果维持原有期权头寸不变,投资者将无法享受到标的证券上涨的益处。在新的预期和判断下,投资者决定将原来卖出的认购期权进行平仓,同时重新卖出一个具有相同到期日、但行权价更高的认购期权。向上转仓同时提升了盈利能力和盈亏平衡点。 二、案例分析 下...

-

第三十篇:期权策略篇之“备兑开仓精讲(六)”——策略调整

一、应用情形 向下转仓的具体应用场景是:在备兑开仓后、期权到期日前,由于标的证券价格下跌幅度超过原有预期,而且投资者也认为这种跌势将持续至期权到期日。在这种情况下,如果维持原有期权头寸不变,投资者将可能出现较大的亏损,因此投资者可以将原来卖出的认购期权进行平仓,重新卖出一个具有相同到期日、但具有更低行权价的认购期权。向下转仓同时降低了盈利能力和盈亏平衡点。 二、案例分析 下面,我们仍然通过案例来进一步分析这种调整的具体操作。 1.初始时的备兑开仓操作 王先生是一名销售经理,平时比较...

-

第三十一篇:期权策略篇之“保险策略(一)”

该策略的成本等于股票的购买成本加上认沽期权的权利金支出成本。由于在保护性买入认沽策略中,认沽期权为买入持仓,即权利仓,投资者只有权利,没有义务,因此在采用保护性买入认沽策略时,不需要缴纳现金保证金,也不会面临强行平仓风险。 通常情况下,大家习惯把这一策略理解为“为手中持有的股票购买保险”,这也是期权为现货投资者管理投资风险的最常用策略之一。我们先来举个简单易懂的例子,直观地说明一下认沽期权的保护作用。 王先生以每股12元的价格买入了5000股X股票,同时买入一张该股票认沽期权(行权价为12元,合约单...

最新留言

说:asdasd

2023-05-26 10:48:03说:I

2023-04-07 09:22:25说:2366

2023-03-30 09:40:21说:1

2023-03-30 09:40:16说:6

2023-03-03 17:48:00说:发的太多人

2023-02-27 15:34:13说:1

2023-02-02 19:12:01说:我靠

2023-01-26 10:55:41